Hawkish là gì? Hawkish và Dovish là những chính sách gì và ảnh hưởng đến thị trường chứng khoán ra sao? Các trader có khả năng tận dụng hiệu quả vào trong việc đầu tư của mình hay không? Đây là những kiến thức rất quan trọng mà một trader forex cần nắm vững để có thể đưa ra được những quyết định đúng đắn. Để hiểu rõ hơn về những thuật ngữ cũng như cách mà Ngân hàng Trung ương Hoa Kỳ ảnh hưởng đến nền kinh tế ngoại hối như thế nào, mời các độc giả cùng TraderForex tìm hiểu qua bài viết dưới đây.

Tầm quan trọng của Ngân hàng Trung ương Hoa Kỳ

Như các bạn đã biết, những chính sách tiền tệ của Ngân hàng Trung ương Hoa Kỳ luôn là mối quan tâm hàng đầu của các nhà giao dịch tài chính bởi nó tác động trực tiếp đến giá của đồng Đô la Mỹ. Thông thường, các nhà giao dịch hoặc các nhà phân tích sẽ dự đoán trước về các chính sách của Ngân hàng Trung ương Mỹ trước khi cơ quan này công bố. Liệu ở lần ban bố này, họ sẽ áp dụng chính sách nào? Hawkish hay Dovish?

Trước khi đi sâu vào phân tích tác động các chính sách tiền tệ của ngân hàng trung ương đến thị trường forex, chúng ta cần phải hiểu rõ vai trò cũng như tầm quan trọng của cơ quan này đối với nền kinh tế của các quốc gia nói chung và thị trường ngoại hối nói riêng.

Vai trò cốt lõi của các Ngân hàng trung ương – ví dụ như FED (Cục Dự trữ Liên Bang Hoa Kỳ) đó là tạo ra và duy trì sự ổn định tiền tệ cho quốc gia. Vai trò này còn đặc biệt quan trọng đối với các ngân hàng độc lập với Chính phủ ở những quốc gia phát triển hơn. Cụ thể, vai trò này yêu cầu Ngân hàng trung ương phải giữ lạm phát ở mức ổn định nhằm giữ tỷ giá hối đoái của đơn vị tiền tệ nước mình không bị rớt giá so với tiền tệ của các nước khác.

Không những thế, việc giữ cho đồng nội tệ không bị lạm phát còn ảnh hưởng đến nền kinh tế của quốc gia đó bởi họ thường phải giao dịch với các đối tác lớn, hay các loại tiền tệ mà Ngân hàng trung ương đang nắm giữ nhiều trong kho dự trữ của mình.

Thông thường, Ngân hàng trung ương sẽ sử dụng 3 loại công cụ để tiến hành thực hiện chính sách tiền tệ, bao gồm:

- Thiết lập lãi suất ngân hàng

- Nghiệp vụ thị trường mở (thường sẽ liên quan đến việc mua bán trái phiếu của Chính phủ trong ngắn hạn)

- Thiết lập quy định về việc yêu cầu lượng dự trữ bắt buộc tại các ngân hàng phi Chính phủ.

Trong số những công cụ đó, ngân hàng trung ương quan tâm nhất đến việc hình thành lãi suất. Tuy nhiên, quyết định lãi suất sẽ phụ thuộc vào đánh giá về điều kiện kinh tế hiện tại và dự báo tương ứng, chứ không phụ thuộc vào việc ngân hàng trung ương muốn ấn định lãi suất như thế nào. Những đánh giá và dự báo này rất quan trọng vì chúng có thể điều khiển chính sách tiền tệ theo hướng thắt chặt (hawkish) hay là nới lỏng (dovish). Tuy nhiên, dù cho Ngân hàng Trung ương lựa chọn chính sách Hawkish hay Dovish thì mục tiêu cốt lõi của cơ quan này đó là tăng trưởng kinh tế quốc gia, tạo thêm việc làm cho người dân và kiểm soát lạm phát ở mức tối thiểu nhất có thể.

Hawkish là gì?

Thuật ngữ Hawkish là tên tiếng anh của loài chim diều hâu, nhằm ám chỉ đến một chính sách tiền tệ bị thắt chặt của ban lãnh đạo Ngân hàng trung ương. Điều này xảy ra khi họ đưa ra mức lãi suất cao nhằm kiểm soát lạm phát ở mức thấp và nâng cao giá trị của đồng nội tệ.

Chính sách diều hâu này thường sẽ được áp dụng khi nền kinh tế của quốc gia đó phát triển quá nhanh, lượng tiền sinh ra trong lưu thông quá nhiều khiến lạm phát tăng cao. Vì vậy, Ngân hàng trung ương cần tăng lãi suất của mình để kìm hãm nền kinh tế chậm lại, tránh tăng lạm phát.

Vì sao Ngân hàng trung ương tăng lãi suất sẽ giúp nền kinh tế phát triển chậm lại? Câu trả lời đó là khi Hawkish được thực thi sẽ kéo theo sự tăng lãi suất ở các ngân hàng thương mại khác, bao gồm cả lãi vay và lãi gửi tiết kiệm. Lúc này, do lãi suất vay ngân hàng cao hơn nên người dân và các doanh nghiệp sẽ có xu hướng gửi tiền đi tiết kiệm và không vay tiền để đầu tư nữa. Từ đó, nền kinh tế sẽ bị chậm lại, kéo lạm phát cũng giảm xuống.

Sở dĩ, chính sách tiền tệ thắt chặt có tên gọi là “diều hâu” bởi vì khi nhắc đến diều hâu người ta sẽ nghĩ ngay đến cảnh nó lao xuống để bắt mồi, giúp ta liên tưởng đến cảnh một nền kinh tế bị giam giữ, kìm hãm lại. Không những thế, chính sách Hawkish cũng được ví là một chính sách khá “hung hăng” giống với hình tượng của chim diều hâu.

Chúng ta đã cùng nhau tìm hiểu về chính sách Hawkish, tiếp theo chúng ta sẽ tìm hiểu xem Dovish là gì nhé.

Dovish là gì?

Trái ngược hoàn toàn với phe diều hâu, các nhà lãnh đạo thuộc phe Dovish (phe bồ câu) của Ngân hàng trung ương lại có lập trường về một chính sách tiền tệ mở rộng, nới lỏng hơn. Thay vì tăng lãi suất, họ có xu hướng giảm lãi suất để thúc đẩy nền kinh tế dù cho giá trị đồng nội tệ có bị hạ thấp đi nữa.

Khi nền kinh tế rơi vào tình trạng chững lại, tăng trưởng kém hay thậm chí là trì trệ, các nhà lãnh đạo của Ngân hàng trung ương sẽ áp dụng chính sách Dovish. Cụ thể, chính sách này sẽ khiến lãi suất ngân hàng bị giảm xuống, thúc đẩy tiền lưu thông nhiều hơn, nhu cầu tiêu dùng và sản xuất mở rộng sẽ giúp nền kinh tế hồi phục trở lại.

Tương tự với chính sách Hawkish, khi chính sách Dovish được ban hành, lãi suất của ngân hàng trung ương giảm, kéo theo lãi suất của các ngân hàng thương mại khác cũng giảm theo (bao gồm cả lãi vay và lãi gửi tiết kiệm). Lúc này người dân và các doanh nghiệp sẽ không gửi tiết kiệm nữa mà sẽ chuyển sang vay tiền để đầu tư, mở rộng sản xuất. Điều này sẽ khiến người ta sử dụng nhiều tiền hơn, tạo ra nhiều việc làm, từ đó kéo nền kinh tế tăng trưởng theo.

Khi nhắc đến chim bồ câu, chúng ta sẽ nghĩ ngay đến hình ảnh một chú chim màu trắng sải cánh bay lên thật tự do, phóng khoáng và lạc quan. Vì vậy chính sách tiền tệ nới lỏng của Ngân hàng trung ương cũng được đặt tên theo hình ảnh tuyệt đẹp này. Nó mô tả một nền kinh tế tự do, thoải mái và nhộn nhịp. Và chính sách tiền tệ nới lỏng này cũng được ví như một chính sách ôn hòa giống với biểu tượng của chú chim bồ câu, một loài chim tượng trưng cho sự hòa bình.

Chính sách tiền tệ thắt chặt (Hawkish) và nới lỏng (Dovish) có gì khác nhau?

Qua những phân tích bên trên, ta có thể thấy rằng hai chính sách Hawkish vs Dovish thể hiện hai trường phái, quan điểm kinh tế hoàn toàn trái ngược nhau của ban lãnh đạo Ngân hàng Trung ương. Vì vậy giữa chúng có nhiều điểm khác biệt, các bạn hãy cùng tìm hiểu qua bảng dưới đây:

| Chính sách Hawkish | Chính sách Dovish | |

| Tình trạng của nền kinh tế hiện tại | Tăng trưởng quá nhanh | Tăng trưởng trì trệ |

| Mức lạm phát hiện tại | Lạm phát cao | Lạm phát thấp |

| Lập trường về chính sách tiền tệ | Thắt chặt | Nới lỏng |

| Mục tiêu | Giảm tỉ lệ lạm phát | Thúc đẩy nền kinh tế |

| Ảnh hưởng đến lãi suất | Lãi suất tăng | Lãi suất giảm |

| Ảnh hưởng đến bảng cân đối kế toán | Giảm | Mở rộng |

| Tác động đến đồng nội tệ | Giá trị đồng nội tệ tăng | Giá trị đồng nội tệ giảm |

Chính sách Hawkish và chính sách Dovish có ảnh hưởng đến thị trường giao dịch ra sao?

Khi đã hiểu được Dovish là gì, Hawkish là gì, chúng ta sẽ đi vào phân tích ảnh hưởng của hai chính sách tiền tệ này đến thị trường giao dịch ngoại hối như thế nào.

Ảnh hưởng của chính sách tiền tệ thắt chặt (Hawkish) đến thị trường Forex

Có thể nói chính sách của các Ngân hàng Trung ương lớn trên thế giới không chỉ tác động đến giá trị đồng nội tệ của nước đó mà còn ảnh hưởng đến cả thị trường nước ngoài. Một trong số những Ngân hàng Trung ương quyền lực đó chính là FED (Cục Dự trữ Liên Bang Hoa Kỳ). Đây là một tổ chức có độ tác động rất lớn bởi các chính sách tiền tệ của FED ảnh hưởng trực tiếp đến giá đồng USD, mà đồng USD lại là một đồng tiền có sức nặng khủng khiếp trên thế giới. Vì vậy các chính sách của FED cũng sẽ ảnh hưởng đến giá trị của các cặp tiền ngoại hối trên thị trường.

Khi FED ban hành và áp dụng chính sách tiền tệ thắt chặt Hawkish đồng nghĩa với lãi suất lúc này sẽ tăng cao. Thực tế cho thấy dòng tiền luôn có xu hướng chảy về nơi có lãi suất cao. Vì vậy khi lãi Hoa Kỳ tăng lên, các nhà đầu tư sẽ chuyển nguồn tiền của mình từ các nơi khác đến đây để kiếm lợi nhuận. Từ đó dẫn đến giá trị đồng USD tăng lên do lúc này nhu cầu về đồng Đô la Mỹ cũng tăng lên.

Mặt khác, để thực hiện chính sách Hawkish, Cục Dự trữ Liên Bang Hoa Kỳ sẽ giảm bảng cân đối kế toán của mình bằng cách bán trái phiếu kho bạc và các chứng khoán được thế chấp (MBS). Việc bán tháo MBS và trái phiếu kho bạc sẽ làm giảm đi lượng tiền trong lưu thông, nguồn cung USD giảm thì đồng tiền USD tăng giá.

Bên cạnh đó, FED còn ban hành Hướng dẫn chính sách tiền tệ (Forward Guidance) bao gồm các dự đoán tích cực về nền kinh tế, rằng nền kinh tế sẽ phát triển và lạm phát sẽ được kiểm soát. Khi FED công bố những dự đoán này, các nhà đầu tư, nhà giao dịch sẽ có niềm tin hơn, họ kỳ vọng rằng lãi suất sẽ tiếp tục tăng. Vì thế họ sẽ dồn tiền của mình vào thị trường này dẫn đến giá đồng USD sẽ tăng theo.

Nhìn chung khi đồng USD tăng giá do ảnh hưởng của chính sách Hawkish sẽ kéo theo sự tác động của các cặp tiền ngoại hối có chứa đồng USD, vàng, dầu mỏ và nhiều loại tài sản khác trên thị trường ngoại hối thế giới.

Ảnh hưởng của chính sách tiền tệ nới lỏng (Dovish) đến thị trường Forex

Trái ngược với Hawkish, khi FED thực thi chính sách tiền tệ nới lỏng Dovish thì lãi suất sẽ giảm. Lúc này dòng tiền sẽ chảy về nơi có lãi suất cao hơn, đồng nghĩa với việc giá trị đồng Đô la Mỹ giảm do nhu cầu giảm.

Mặt khác, để thực hiện chính sách tiền tệ nới lỏng Dovish, Cục Dự trữ Liên bang Hoa Kỳ sẽ mở rộng bảng cân đối kế toán bằng cách mua vào trái phiếu kho bạc và chứng khoán thế chấp. Điều này dẫn đến lượng tiền trong lưu thông được gia tăng, nguồn cung tiền USD tăng dẫn đến đồng USD bị giảm giá trị.

Còn với Forward Guidance (Hướng dẫn chính sách tiền tệ), các tuyên bố trong Forward Guidance này đa phần là những dự đoán tiêu cực về nền kinh tế, rằng nền kinh tế sẽ tăng trưởng kém và dấu hiệu giảm phát. Những tuyên bố này khiến các nhà đầu tư, nhà giao dịch dự đoán rằng lãi suất sẽ bị giảm xuống và đồng USD cũng sẽ bị giảm giá.

Tóm lại, chính sách tiền tệ mở rộng Dovish sẽ khiến cho đồng Đô la Mỹ bị mất giá tương đối so với các đồng ngoại tệ khác, dẫn đến các cặp ngoại hối có chứa USD đứng trước cũng sẽ bị giảm giá theo, còn các cặp ngoại hối chứa USD đứng sau sẽ tăng giá, dẫn đến vàng cũng tăng giá… Vì USD là đồng tiền mạnh nên khi có sự biến động lớn như vậy thì các cặp tỷ giá và tài sản ngoại hối khác trên thị trường cũng sẽ bị ảnh hưởng theo.

FED đã tác động đến lãi suất và ban bố các chính sách tiền tệ của mình ra công chúng như thế nào?

Xác định lãi suất

Ở 8 cuộc họp thường niên của FED, Ủy ban Thị trường mở (FOMC) sẽ xem xét và đánh giá các chỉ số kinh tế như: Chỉ số giá sản xuất (PPI), Chỉ số giá tiêu dùng (CPI) để đưa ra quyết định xem lãi suất nên tăng hay giảm hay giữ nguyên. Tại đây sẽ phân ra 2 trường phái rõ rệt: phe diều hâu gồm những người ủng hộ tăng lãi suất và phe bồ câu gồm những người ủng hộ giảm lãi suất.

Nếu ban hành chính sách có lãi suất cao, việc vay vốn sẽ không còn hấp dẫn với dân chúng nữa. Khi không được vay vốn, không có nguồn tiền để xoay vòng thì họ sẽ bị thiếu chi tiêu, dẫn đến giảm nhu cầu tiêu dùng lại. Lúc này giá cả trên thị trường sẽ được ổn định hơn và lạm phát cũng được kiểm soát chặt chẽ hơn.

Trái lại, nếu chính sách lãi suất thấp được ban hành thì sẽ khiến việc vay tiền trở nên hấp dẫn hơn. Lúc này người dân có xu hướng vay nhiều hơn để chi tiêu, doanh nghiệp cũng vay nhiều hơn để mở rộng sản xuất. Và khi chi tiêu nhiều hơn, sản xuất phát triển hơn thì giá cả cũng sẽ bị đẩy lên, dẫn đến lạm phát cũng cao hơn.

Chính vì vậy, FED không phải muốn đặt lãi suất bao nhiêu cũng được mà họ phải biết thao túng lãi suất một cách hợp lý để có thể cân bằng được mức độ lạm phát và mức độ tăng trưởng kinh tế.

Forward Guidance – Công cụ để nhà đầu tư dự đoán về những chính sách lãi suất tiếp theo của FED.

Ở phần trên, chúng ta đã nói với nhau về Forward Guidance (hướng dẫn chính sách tiền tệ). Vậy hướng dẫn chính sách tiền tệ thực chất là gì? Chúng có tầm quan trọng như thế nào trong việc dự đoán lãi suất tương lai của các nhà đầu tư và trong việc điều hành các chính sách tiền tệ của FED?

Đa số các Ngân hàng Trung ương đều có những cuộc họp thường niên để bàn bạc và giải quyết các vấn đề liên quan đến chính sách tiền tệ. Ví dụ như FOMC sẽ có 8 cuộc họp định kỳ trong một năm hay Ngân hàng Trung ương Châu Âu (ECB) thông thường sẽ họp 2 lần mỗi tháng để bàn bạc về những vấn đề này.

Sau khi đã bàn bạc xong và có những quyết định cuối cùng về những chính sách tiền tệ trong tương lai, các ngân hàng này sẽ mở họp báo và thông báo với toàn người dân. Cũng trong buổi họp báo này, Ngân hàng Trung ương sẽ giải thích lý do vì sao họ lựa chọn chính sách tiền tệ đó cũng như bày tỏ những mong muốn của họ về nền kinh tế khi chính sách đó được áp dụng. Bên cạnh đó, Ngân hàng Trung ương cũng thường tuyên truyền các đánh giá của họ về tình hình nền kinh tế hiện tại cùng những kỳ vọng về tỷ lệ tăng trưởng kinh tế, tỷ lệ lạm phát, tỷ lệ thất nghiệp… và quá trình thực hiện những chính sách tiền tệ trong tương lai.

Và dĩ nhiên, tất cả những đánh giá và kỳ vọng đó của Ngân hàng Trung ương đều được họ nêu rõ trong Forward Guidance (Hướng dẫn Chính sách tiền tệ). Chính vì thế, hướng dẫn này đã trở thành một trợ thủ đắc lực vô cùng cần thiết để các Ngân hàng Trung ương hiện thực hóa các chính sách tiền tệ của mình.

Tuy nhiên, các nhà đầu tư cũng cần lưu ý rằng đây không phải là các hoạt động thực tế mà Ngân hàng Trung ương đang thực hiện. Forward Guidance có thể hiểu đơn giản chỉ là một bản dự báo các sự việc đến người dân, cho biết các quyết định mà Ngân hàng trung ương sẽ đưa ra như thế nào về lãi suất trong thời gian tới. Hay nói cách khác, Ngân hàng Trung ương đang đưa ra cho người dân những gợi ý về những gì họ sẽ làm nhưng không cho biết chính xác những gì họ sẽ làm trong tương lai.

Tầm quan trọng của Forward Guidance

Đầu tiên, chúng ta có thể xác định được rằng Forward Guidance chính là công cụ hữu ích giúp nhà đầu tư đưa ra được những dự đoán của họ về lãi suất của ngân hàng để đưa ra các quyết định đầu tư đúng đắn. Vì vậy, Forward Guidance có tầm quan trọng rất lớn đối với họ.

Tuy nhiên, Forward Guidance đã nhận về nhiều “gạch đá” từ khi nó được các Ngân hàng Trung ương sử dụng. Vì trên thực tế, những gì mà FED dự báo vẫn có phần khác biệt với những gì FED thực hiện các hành động của mình. Vậy nên đây vẫn là vấn đề khiến các nhà đầu tư đau đầu.

Để hiểu rõ hơn về phần này, ta hãy cùng nhìn cách những gì FED đã làm với công chúng vào tháng 5 năm 2022 vừa qua.

Vào đầu tháng 5 năm 2022, sau cuộc họp thường niên của FOMC, Chủ tịch Powell đã đưa ra Hướng dẫn chính sách cho công chúng về việc sẽ tăng lãi suất vào tháng 6 trong cuộc họp báo.

Tại đây, ông đã đưa ra dự báo rằng: “Trong vài cuộc họp sắp tới mức tăng 50 điểm cơ bản (bp) sẽ được đưa lên bàn thảo luận” và “FED không tích cực quan sát động thái tăng lãi suất 75 bp”

Có thể thấy những dự báo này khá ngắn gọn và không hề mạch lạc, rõ ràng. Ông thể hiện một sự không hề chắc chắn với các từ ngữ được chọn lọc khá kỹ lưỡng “sẽ, lên bàn, hay tích cực”

Việc sử dụng các từ ngữ một cách tương đối, không hề chắc chắn như vậy cho phép FED có khả năng thay đổi, thậm chí là đảo ngược các quyết định của mình so với dự báo. Và không nằm ngoài dự đoán, thực tế cho thấy là họ đã đưa ra các quyết định khiến các nhà giao dịch, các nhà đầu tư đều phải bất ngờ.

Sau khi có kết quả đánh giá lạm phát tăng ở mức 8.6% hàng năm vào tháng 5, cao hơn dự đoán và gây ngạc nhiên cho toàn thị trường thì quyết định cuối cùng mà FED đã lựa chọn chính là nâng lãi suất lên đến 75 điểm cơ bản.

Điều này khiến nhiều nhà đầu tư phải ngạc nhiên. Tuy nhiên khi đối chiếu lại với cách hành động của FED thì cũng không quá gì quá bất ngờ.

Tại sao FED lại đưa ra Forward Guidance và tại sao chúng ta vẫn phải tin vào Forward Guidance ?

Thế giới nói chung và nền kinh tế nói riêng luôn không ngừng vận động, vì vậy FED phải có sự linh động để đưa ra các chính sách đúng đắn cho phù hợp với những dữ kiện mới nhất về kinh tế. Nếu FED không sử dụng Forward Guidance thì người dân sẽ càng hoang mang, không nắm được thông tin kinh tế và việc kiểm soát nền kinh tế của các Ngân hàng Trung ương sẽ trở nên khó khăn hơn. Vì vậy FED bắt buộc phải sử dụng Hướng dẫn chính sách này để cung cấp các thông tin đáng tin cậy đến cho công chúng.

Sử dụng lãi suất để ra chính sách tiền tệ của Ngân hàng Trung ương là động lực chính của thị trường forex. Do đó, không chỉ riêng FED mà cả các nhất cử nhất động của các Ngân hàng Trung ương cũng cần được chú ý cẩn thận. Theo dõi Forward Guidance, ta có thể dự đoán được một chính sách tiền tệ nào sẽ được ban hành? Hawkish hay Dovish? Số đông các thành viên của FED đang nghiêng về phe diều hâu hay phe bồ câu? Đây là những kỹ năng quan sát bạn cần có để đưa ra các quyết định giao dịch của mình sao cho đúng đắn, dù cho bạn là một nhà đầu tư phân tích nền kinh tế giỏi đi chăng nữa thì cũng rất cần quan tâm đến vấn đề này.

Làm thế nào để tận dụng chính sách Hawkish và Dovish hiệu quả trong giao dịch ngoại hối?

Để làm được điều này, đầu tiên chúng ta phải xác định được quan điểm và lập trường của các Ngân hàng Trung ương lớn về chính sách tiền tệ tại cùng một thời gian. Các nhà giao dịch có thể biết được thông qua các thông báo của Ngân hàng Trung ương về lãi suất, qua phát biểu của ban lãnh đạo, qua biên bảo các cuộc họp thường niên hoặc qua các Hướng dẫn chính sách tiền tệ (Forward Guidance).

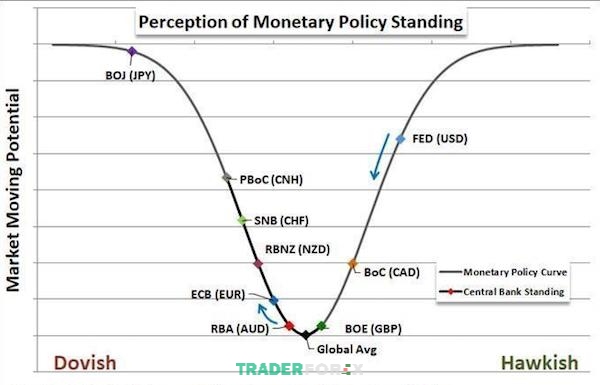

Minh họa về quan điểm của các Ngân hàng trung ương về chính sách tiền tệ:

Theo như hình ảnh trên, ta có thể thấy được khi chính sách Hawkish được áp dụng (tức đồ thị nghiêng về bên trái) thì ta có thể kỳ vọng về việc Ngân hàng trung ương sẽ tăng lãi suất và đồng nội tệ của quốc gia đó cũng tăng. Trái lại, khi chính sách Dovish được áp dụng, tức đồ thị nghiêng về bên phải thì ta có thể dự đoán được rằng lãi suất sẽ bị giảm, kéo theo đồng nội tệ của quốc gia đó cũng giảm.

Tận dụng chính sách Hawkish và Dovish như thế nào cho hiệu quả?

Để dễ hiểu và chính xác nhất, ta có thể lấy ví dụ về một đồng nội tệ đang áp dụng chính sách Hawkish và một đồng nội tệ của một quốc gia đang áp dụng chính sách Dovish.

Cụ thể, ở hình minh họa trên, ta có thể thấy được là FED đang áp dụng chính sách diều hâu còn BOJ thì đang áp dụng chính sách bồ câu.

Vậy điều này có ý nghĩa gì? Nó có nghĩa là đồng Đô la Mỹ sẽ tăng giá tương đối so với đồng Yên Nhật. Tức tỷ giá của cặp ngoại hối USD/JPY đang có xu hướng tăng và xu hướng này có thể sẽ kéo dài trong một vài tháng trước khi FED và BOJ công bố quyết định về chính sách tiền tệ lớn tiếp theo của họ.

Phân tích được những điều cơ bản này, các nhà giao dịch có thể xác định được xu hướng biến động giá để làm cơ sở cho các quyết định đầu tư của mình. Tuy nhiên, để có được những màn đầu tư thành công thì các trader cần kết hợp thêm với kỹ năng phân tích kỹ thuật chuyên sâu khác mới có thể xác định được vị trí vào lệnh hiệu quả.

Khi có những tín hiệu biến động lãi suất, các trader có thể áp dụng 2 chiến lược sau (giả sử ta áp dụng cho cặp ngoại hối USD/JPY đã đề cập ở trên):

- Mua tại thời điểm khi giá vượt qua đỉnh trước đó (Giao dịch breakout).

- Mua tại thời điểm khi giá bắt đầu nhảy ra khỏi đường MA50 (Giao dịch pullback).

Để quản lý giao dịch hiệu quả, các trader có thể sử dụng ngưỡng kháng cự trước đó (trở thành hỗ trợ mới) hoặc sử dụng đường trung bình trượt MA để cài đặt mức dừng lỗ phù hợp. Ngoài ra, các trader cũng có thể sử dụng chiến lược trailing stop để tận dụng tối đa những dự báo xu hướng biến động lãi suất mà mình đã có được.

Hy vọng qua những chia sẻ và phân tích trên, các trader đã có thể hiểu được Hawkish là gì, Dovish là gì cũng như cách tận dụng hai chính sách này sao cho hiệu quả. Với tư cách là một nhà giao dịch trên thị trường ngoại hối, anh em cần dành sự quan tâm nhiều hơn cho các tin tức liên quan đến chính sách tiền tệ của các Ngân hàng Trung ương.

Bên cạnh đó, anh em cũng cần hiểu được ý nghĩa của những tin tức, thông báo đó cũng như cách mà Ngân hàng Trung ương ban hành chính sách tiền tệ của họ để có thể đưa ra được các dự đoán chính xác về xu hướng tăng giảm giá trị tiền tệ. Chúc anh em luôn nắm bắt kịp những thông tin cần thiết và có những quyết định đầu tư thật đúng đắn!

Tham khảo thêm:

Cách nhận biết và phòng tránh bẫy giảm giá – Bear Trap

Cách giao dịch trên thị trường biến động – Choppy Market

Tôi là Lê Võ Trọng Tú, một Trader Full Time với đam mê phân tích và nhiệt huyết với những con số. Hãy kết nối và chia sẻ cùng chúng tôi – TraderForex. Tôi không hứa sẽ giúp bạn “giàu nhanh”, nhưng tôi sẽ cung cấp cho bạn những “công cụ” để tạo đà phát triển tốt nhất có thể.